Wichtiger Hinweis: auxmoney bietet aktuell kein separates Produkt für Firmen an, stattdessen handelt es sich bei dem auf dieser Seite behandelten Produkt um einen Privatkredit.

Regelmäßige Einnahmen sind die Grundvoraussetzung für die Wirtschaftlichkeit jedes Unternehmens. Doch nicht jede Ware oder Dienstleistung wird von Kundinnen und Kunden fristgerecht bezahlt. Diese offenen Rechnungen können in der Folge die Liquidität der Firma gefährden.

Um das zu verhindern, können Unternehmen finanzielle Engpässe durch das sogenannte Factoring vermeiden. Doch was ist Factoring und welche Vor- und Nachteile hat diese Finanzierungsform? In unserem Ratgeber erklären wir, wie Factoring funktioniert und in welcher Situation der Forderungsverkauf sinnvoll sein kann.

Was ist Factoring?

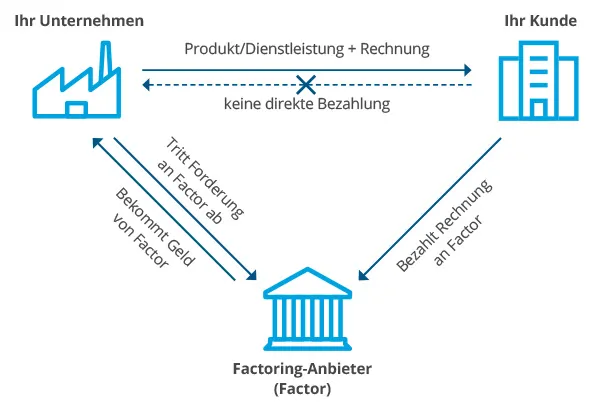

Bei Factoring handelt es sich per Definition um eine Finanzierungsform, bei der Unternehmen offene Forderungen, also Rechnungen, an sogenannte Factoringgesellschaften als Abnehmer verkaufen können. Durch den Forderungsverkauf an einen Factor kann das Unternehmen seine Liquidität und Bilanz verbessern und gleichzeitig das Risiko eines Forderungsausfalls durch zahlungsunfähige Kundinnen und Kunden reduzieren. Factoring kommt dann zum Tragen, wenn eine dritte Partei beim Lieferanten Ware bezieht, also einen Warenkredit aufnimmt, jedoch dem Zahlungsziel nicht nachkommen kann. In diesem Fall hat der Lieferant eine Forderung gegenüber der dritten Partei (Debitor). Die Finanzdienstleister kaufen die Forderungen vom Lieferanten und treten somit an seine Stelle. Durch Factoring kann sich das Unternehmen außerdem vom Arbeitsaufwand durch das Debitorenmanagement (Rechnungen und Mahnungen schreiben, Geldeingang überwachen etc.) befreien.

Factoring einfach erklärt

Verkaufen Unternehmen aktuelle Forderungen zur kurzfristigen Finanzierung, ist das Factoring. Einfach erklärt: Beauftragen Kundinnen und Kunden eine Leistung, werden die Kosten zunächst von einem Factor beglichen. Dieser übernimmt das Debitorenmanagement und fordert die Zahlung später von der Kundin oder vom Kunden ein.

Wie unterscheiden sich Factoring und Inkasso?

Während im Factoring per Definition generell offene Forderungen von Unternehmen übertragen werden, zielen Inkassounternehmen lediglich auf die Eintreibung überfälliger Forderungen ab. Dabei werden die ausstehenden Forderungen nicht von der Kundin oder vom Kunden an das Inkassounternehmen verkauft, sondern dieses übernimmt lediglich das Mahnwesen.

Die Begriffe Factoring und Inkasso werden oft fälschlicherweise in direktem Zusammenhang verwendet. Tatsächlich gibt es hier jedoch einen entscheidenden Unterschied. Beim Factoring handelt es sich um eine Finanzierungsform, die auf Forderungsankauf basiert, was bedeutet, dass der Factoring-Anbieter die Forderungen des Lieferanten kauft. Die Factoringgesellschaft übernimmt die Finanzierung der ausstehenden Zahlungen bis diese vorliegen. Durch die Übernahme der Forderungen durch den Abnehmer wirken sich fehlende Zahlungseingänge nicht negativ auf die Bilanz des Unternehmens aus.

Im Mahn- und Inkassowesen ist der Ablauf ein anderer. Inkassounternehmen zielen lediglich auf die Eintreibung überfälliger Forderungen ab. Dabei werden die ausstehenden Forderungen nicht von der Kundin oder vom Kunden an das Inkassounternehmen verkauft, sondern dieses übernimmt lediglich das Mahnwesen.

Hast Du Probleme mit der Liquidität Deines Unternehmens oder kannst eine ausstehende Zahlung nicht begleichen, kann Dir als Alternative zum Factoring ein Kredit mit auxmoney weiterhelfen. Dabei kannst Du unnötige Gebühren und Zahlungsaufforderungen vermeiden.

Beantrage noch heute Deine Wunschsumme für einen Privatkredit mit auxmoney und profitiere von vielen Vorteilen:

- Schnelle Kreditentscheidung

- Kreditsumme zwischen 1.000 und 50.000 Euro

- Flexible Laufzeiten zwischen 12 und 84 Monaten

- Auszahlung innerhalb von 24 Stunden bereit

Wie funktioniert Factoring?

Die Ausgangslage für das Factoring ist eine ausstehende Forderung an die Kundin oder den Kunden. Besteht die Kundin oder der Kunde auf die Bonitätsprüfung durch den Factor, können die offenen Forderungen vom Unternehmen an den Factor verkauft werden. Die Kundin oder der Kunde hat diese dann beim Factor und nicht dem ursprünglichen Unternehmen zu begleichen.

Möchte ein Unternehmen Forderungen an eine Factoring-Gesellschaft verkaufen, sind für die Forderungsabtretung in der Regel diese Schritte notwendig:

1.Forderung an die Kundin oder den Kunden

Am Anfang des Factoring-Prozesses – also noch vor dem Zustandekommen eines Factoringvertrags – steht die Forderung eines Unternehmens an eine Kundin oder einen Kunden. Bei dieser Forderung handelt es sich um eine Rechnung für die Bereitstellung von Waren oder Dienstleistungen. Grundvoraussetzung für das Factoring ist für Unternehmen zunächst das Vorliegen einer formal korrekten Rechnung, da nur in diesem Fall eine offizielle Forderung besteht.

2. Die Bonität der Kundin oder des Kunden wird geprüft

Liegt eine Forderung in Form einer offiziellen Rechnung vor, nimmt der Factor vor dem Forderungsverkauf eine Bonitätsprüfung des Debitors vor. Diese ist für den Factor entscheidend, da das Factoringunternehmen im Falle des echten Factorings nach der Forderungsabtretung auch das volle Ausfallrisiko (Delkredererisiko) übernimmt.

3. Verkauf der Forderung an den Factoring-Anbieter

Fällt die Bonitätsprüfung durch den Factor positiv aus, kann das Unternehmen seine Forderung an das Factoringinstitut verkaufen. Alle Rahmenbedingungen für den Forderungsverkauf, also Laufzeit, Anzahl der Forderungen sowie Gebühren und Zinsen werden in einem Factoringvertrag festgelegt. Nach Abschluss des Factoringvertrags werden dem Unternehmen in der Regel 80 bis 90 Prozent des offenen Rechnungsbetrages innerhalb von 48 Stunden ausgezahlt. Mit dem Verkauf der Forderungen geht auch das Debitorenmanagement und die Debitorenbuchhaltung an den Abnehmer über.

4. Übernahme des Debitors durch den Factoring-Anbieter

Nach der Forderungsabtretung durch die Kundin oder den Kunden ist der Factor Eigentümer der offenen Forderung und für deren Einbringung verantwortlich. Als Abnehmer übernimmt der Factor also auch das Mahnwesen. Damit trägt er auch das Delkredererisiko, sollte der Debitor, also der Schuldner, die offenen Zahlungen nicht leisten können. Handelt es sich um offenes Factoring, wird der Debitor vom Factoring-Unternehmen über den Forderungsverkauf informiert.

5. Begleichung der offenen Forderung

Im Idealfall begleicht der Debitor nach dem Forderungsverkauf die offene Rechnung auf das Konto des Factoring-Anbieters. Im Anschluss daran erhält das Unternehmen die verbleibenden zehn bis zwanzig Prozent der Forderung. Zahlt die Kundin oder der Kunde nicht, bleibt im Fall des echten Factorings das Ausfallrisiko bzw. Delkredererisiko beim Factor. Für das Unternehmen ist der Vorgang mit Erhalt der ausstehenden Rechnungsbeträge jedoch trotzdem abgeschlossen, da mit dem Forderungsverkauf der Ausfallschutz von der Factoringgesellschaft garantiert wird.

Welche Factoring Arten gibt es?

Die gängigsten Factoring-Arten im Überblick:

- Echtes und unechtes Factoring

- Inhouse-Factoring

- Offenes und stilles Factoring

- Fälligkeitsfactoring

Von Factoring als Finanzierungsform gibt es verschieden Arten, die sich durch den Umfang der angebotenen Dienstleistungen und die Absicherung des Ausfallrisikos unterscheiden. Dies ergibt sich unter anderem durch die Vielzahl von Factoring-Anbietern.

Echtes & unechtes Factoring

Beim echten Factoring übernimmt der Factor das Delkredererisiko, also das Ausfallrisiko. Außerdem ist bei dieser Variante des Factorings die Übernahme der Finanzierungs- und Dienstleistungsfunktion durch die Factoringgesellschaft eingeschlossen. So ist das Unternehmen vor dem Risiko des Zahlungsausfalls vollständig geschützt.

Im Gegensatz dazu gibt es beim unechten Factoring keinen Ausfallschutz. Hier verbleibt das Ausfallrisiko beim Lieferanten, weil das ausgeschüttete Kapital nur ein Darlehen ist und an den Factor zurückgezahlt werden muss. Das Factoringunternehmen unterstützt das Unternehmen durch die Bereitstellung von Liquidität und die Übernahme des Debitorenmanagements. Durch diese Vorfinanzierung handelt es sich beim unechten Factoring also eher um eine Art Kredit. Tritt der Fall des Forderungsausfalls ein, muss das Unternehmen die vorfinanzierte Summe inklusive Zinsen an den Factor zurückerstatten.

In der Praxis wird meist das echte Factoring genutzt, da es der Factoring-Kundin bzw. Kunden durch den Ausfallschutz höhere Sicherheiten garantiert. Das unechte Factoring wird eher in einer Branche mit niedrigen Ausfallquoten empfohlen.

Inhouse-Factoring

Beim Inhouse-Factoring übernimmt der Factoring-Anbieter die Forderungen der Firma, bietet jedoch darüber hinaus keine weiteren Serviceleistungen. Das bedeutet, dass das Debitorenmanagement sowie Mahnungen und Inkassowesen bis nach Abschluss des außergerichtlichen Mahnverfahrens Sache des Unternehmens bleiben. Aufgrund dessen wird das Inhouse-Factoring auch als Eigenservice-Factoring bezeichnet. Das führt zur Entlastung des Factors und reduziert die Gebühren für das Unternehmen. Inhouse-Factoring kann besonders bei Bestandskundinnen und -kunden von Vorteil sein. Unternehmen kennen das Zahlungsverhalten ihrer Kundinnen und Kunden meist am besten und können so besser einschätzen, wie die Ansprache bei überfälligen Zahlungen am besten gestaltet werden sollte. Je nach Factoringgesellschaft kann das Unternehmen bestimmen, ob die Kundinnen und Kunden über die Forderungsabtretung informiert werden oder nicht. Bei einem offenen Verfahren sind zudem die Anforderungen an die Bonität des Unternehmens deutlich geringer als bei stillen Verfahren.

Offenes & stilles Factoring

Beim offenen Factoring wird der Debitor vom Abnehmer der Forderung durch einen sogenannten Abtretungsvermerk über die Forderungsabtretung, also den Verkauf der Rechnung, informiert.

Im Gegensatz dazu erfolgt beim stillen Factoring keine Offenlegung der Forderungsabtretung. Es erfolgt kein Abtretungsvermerk auf der Rechnung. In diesem Fall überweist der Debitor die noch offene Rechnungssumme auf ein Konto des Factoring-Kunden bzw. Kundin, das dieser bzw. diese an den Factor abgetreten hat. Beim stillen Factoring bekommt der Factor außerdem nicht die Möglichkeit, die Forderung zu überprüfen, weshalb diese Form des Factorings nur einwandfreien Kundinnen und Kunden vorbehalten ist.

Welche Kosten fallen beim Factoring an?

Factoring-Anbieter verlangen ein umsatzabhängiges Entgelt basierend auf der Höhe des Forderungsbestandes, dem Delkredererisiko und dem Arbeitsaufwand für z. B. das Debitorenmanagement. Außerdem werden Zinsen und ggf. eine Pauschale für diverse Serviceleistungen fällig.

Factoring: Vor- und Nachteile

Factoring bietet Unternehmen sowohl Vor- als auch Nachteile. Ein klarer Vorteil ist die Sicherung der Liquidität, mit der im schlimmsten Fall eine Insolvenz verhindert werden kann. Allerdings fallen auch zusätzliche Kosten an für die Gebühren des Anbieters.

Welche Vorteile bietet Factoring?

Durch Factoring kann ein Unternehmen sich durch den Ausfallschutz des Factoringunternehmens gegen Forderungsausfälle absichern. Der Forderungsverkauf garantiert Zahlungseingänge und sichert die Liquidität. Dadurch entsteht ein größerer finanzieller Spielraum.

Außerdem können Bezahlerrabatte (Skonti) besser ausgenutzt werden und man kann den Kundinnen und Kunden ein längeres Zahlungsziel bieten. Dadurch, dass ein Factoringinstitut die Forderungen eines Unternehmens übernimmt, können diese aus der Bilanz gebucht werden, wodurch eine Risikokomponente entfernt wird und sich die Kreditwürdigkeit verbessert. Viele Factoringinstitute bieten als Dienstleistung auch die Übernahme des Debitorenmanagement an, was der Firma Arbeitsaufwand erspart.

Was sind die Nachteile von Factoring?

Mit dem Factoring entstehen für Unternehmen einige Kosten durch Gebühren, Zinsen und mögliche Pauschalen für weitere Leistungen.

Beim Forderungsverkauf entstehen einige Kosten, was bedeutet, dass Factoring gerade für kleine und mittelständische Unternehmen nicht unbedingt erschwinglich ist. Eine Alternative kann in diesem Fall eine Finanzierung für kleine und mittelständische Unternehmen mit auxmoney sein. Ein Factor verlangt für seine Leistungen üblicherweise eine umsatzabhängige Gebühr, die je nach Risiko und Arbeitsaufwand variiert. Dazu kommt noch eine Pauschale für eine mögliche Bonitätsprüfung des Schuldners. Außerdem verlangt das Institut für die ausgeschüttete Liquidität an den Lieferanten Zinsen, in etwa so viel wie bei einer Bank. Letztendlich ist Factoring damit nicht für jede Firma eine gute Möglichkeit. Für den Großhandel und die verarbeitende Industrie ist es durchaus ein geeignetes Mittel, um die Liquidität abzusichern und auch im Handwerk ist Factoring verbreitet.

Welche Voraussetzungen gibt es beim Factoring?

Zu den wichtigsten Voraussetzungen für Factoring zählt:

- Die Dienst- oder Wareleistungen der Rechnung müssen vollständig erbracht sein

- Es bestehen keine weiteren Forderungen seitens der Kundin oder des Kunden (z. B. Mängelmeldungen)

- Die Forderung darf nicht bereits an andere Interessentinnen und Interessenten abgetreten sein

Fazit: Wann lohnt sich Factoring für Unternehmen?

Factoring eignet sich zur Sicherung der Liquidität eines Unternehmens. Außerdem ist es ein beliebtes Mittel zur Kundenbindung und -gewinnung, da längere Zahlungsziele angeboten werden können. Durch entstehende Kosten eignet sich das Factoring aber nur bedingt für kleine und mittelständische Unternehmen.

Factoring ist für Unternehmen immer dann von Vorteil, wenn aufgrund offener Forderungen Engpässe bei der Liquidität drohen. Das kann dann passieren, wenn Kundinnen und Kunden aus Wettbewerbsgründen oder anderen Ursachen längere Zahlungsziele eingeräumt werden. Um als Unternehmen trotzdem zahlungs- und handlungsfähig zu bleiben, ist Factoring eine gute Möglichkeit zur Sicherung der Liquidität. Dennoch sollte die Inanspruchnahme dieser Dienstleistung sorgfältig überlegt werden, da Factoring auch mit Kosten und Gebühren verbunden ist.

So erreichst Du uns

Wir klären mit Dir alle Fragen und bieten Dir Lösungen in herausfordernden Situationen. Auch nach der Auszahlung stehen wir Dir bei Deiner Finanzplanung zur Seite.

Du erreichst uns montags bis freitags von 8 bis 18 Uhr unter Telefon 0211 737 100 020.